我们的因子时序功能让用户比较模型对两个因子分位数或行业所做的预测(例如,动量Q1 vs 动量Q5,技术 vs 医疗保健)。 它为用户提供了一种直观的方式,可以更深入地研究其模型的数据,以发现单只股票或投资组合的机会与风险。

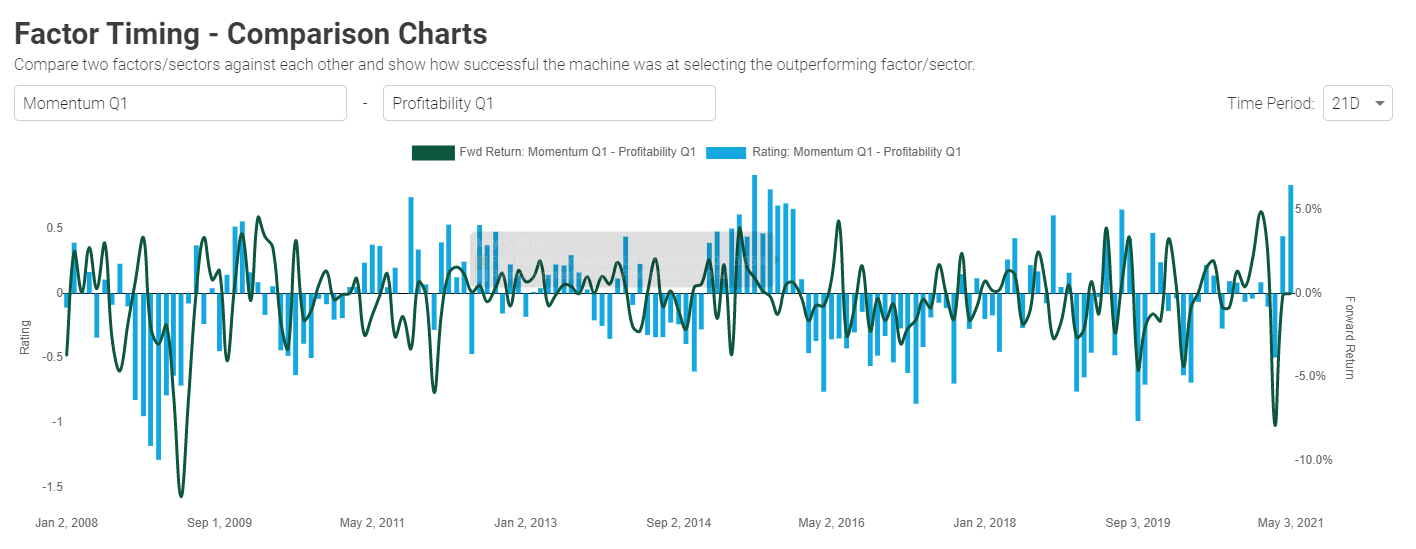

比较图表

该图表使用户可以将两个因子/行业相互比较,并显示机器在选择表现优异的因子/行业方面的成功程度。

在上面的面板中,绘制了两个因子之间的比较,并按以下说明进行解释:

- 蓝色条表示动量(Momentum)Q1和盈利能力(profitability)Q1的等级之间的差异(即,x轴上方表示该模型偏爱动量Q1,而x轴下方表示该模型偏爱该日期的盈利能力Q1)。

当蓝色条位于X轴上方时,建议做多动量Q1和做空盈利能力Q1。 - 绿线表示在选定的时间段内(例如21D)上述建议的货币对交易的远期回报。

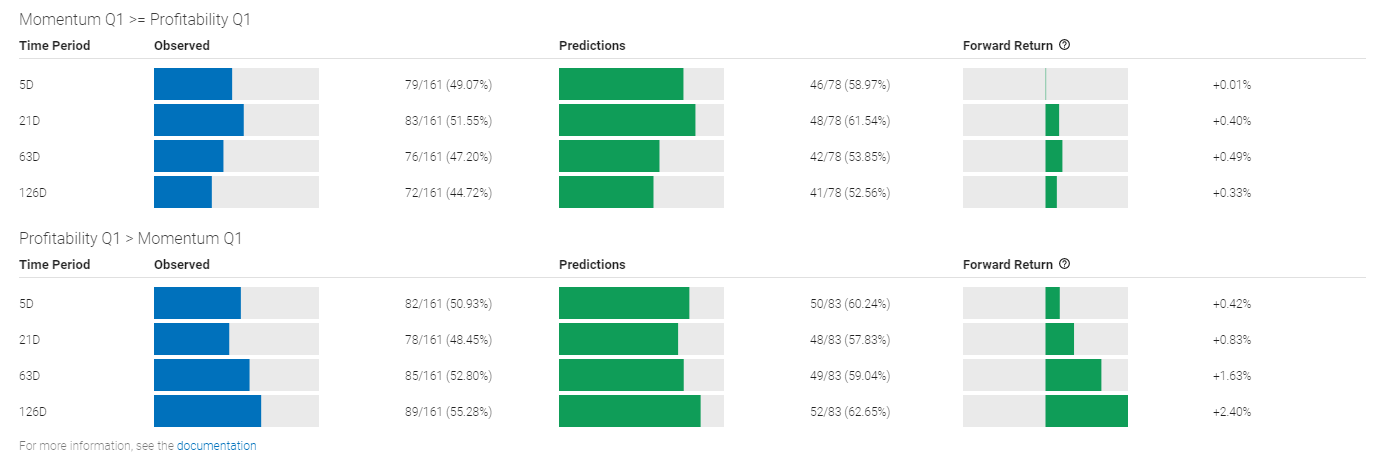

在下图中,比较图表页面的第二部分突出显示了所选内容的表现和预测。

- 上面截图中的“已观察(Observed)”列显示了动量Q1的实际回报至少与盈利能力Q1一样大的次数。例如,在21天的基础上,MQ1在全部161个重新平衡期间中的83期表现优于PQ1(略微超过一半的时间,略高于50%)

- “预测(Predictions)”列中的分母显示了机器预测MQ1表现超过PQ1的时间,分子显示了预测正确的次数。例如,在21D基础上,机器预测MQ1表现优于PQ1 78次;机器实际成功预测了48次(61.54%)。

- 根据预测(Predictions)的结果, “前瞻收益(Forward Return)”列将显示当做多动量Q1时并同时做空盈利能力Q1时的平均前瞻收益。比如,在21D的基础上,做多MQ1与做空PQ1会产生40 bps的回报。

- 注意,使用再与平衡期(rebalancing period)同样的周期将产生最正确的前瞻收益预测。例如,如果使用每月重新平衡(monthly rebalancing),21D将是最匹配的周期,因为它们使用相同的频率计算回报。又比如使用126D来评估每月重新平衡(monthly rebalancing)的投资组合,远期收益将包括六个重新平衡期;如果使用5D,则会在重新平衡投资组合之前四次买卖相同的交易。

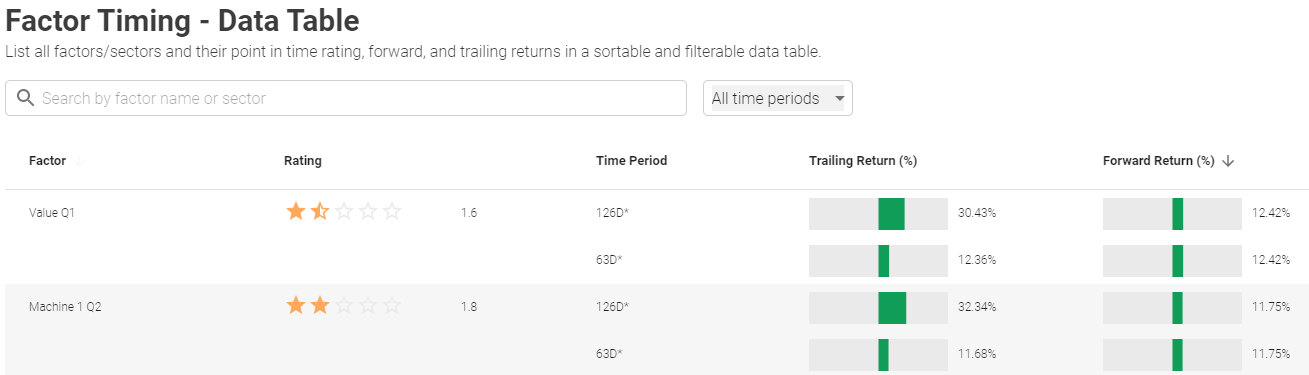

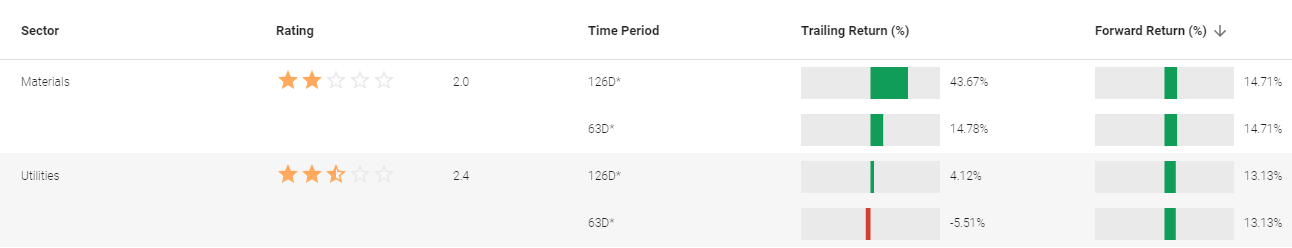

数据表

此数据表中列出了所有因子/行业及其时间周期评分(time rating),前瞻(forward return)和追踪收益(trailing return)。

上面的面板中显示了图形化的指标;而下面面板详细介绍了每个因子/行业的特征,并列出了因子名称和行业及其各自的属性:

- 评分(Rating (star and value))

- 时段(Time Period)

- 追踪收益(Trailing Return (%)) - 因子的实际收益 / 上周期重新平衡的行业受益

- 前瞻收益(Forward Return (%) )- 在上一个重新平衡期做多指定因子的实际收益

如上所示,两个因子/行业都可以进行过滤和分类,并通过各自的指标来展示每个因子/行业的收益情况。

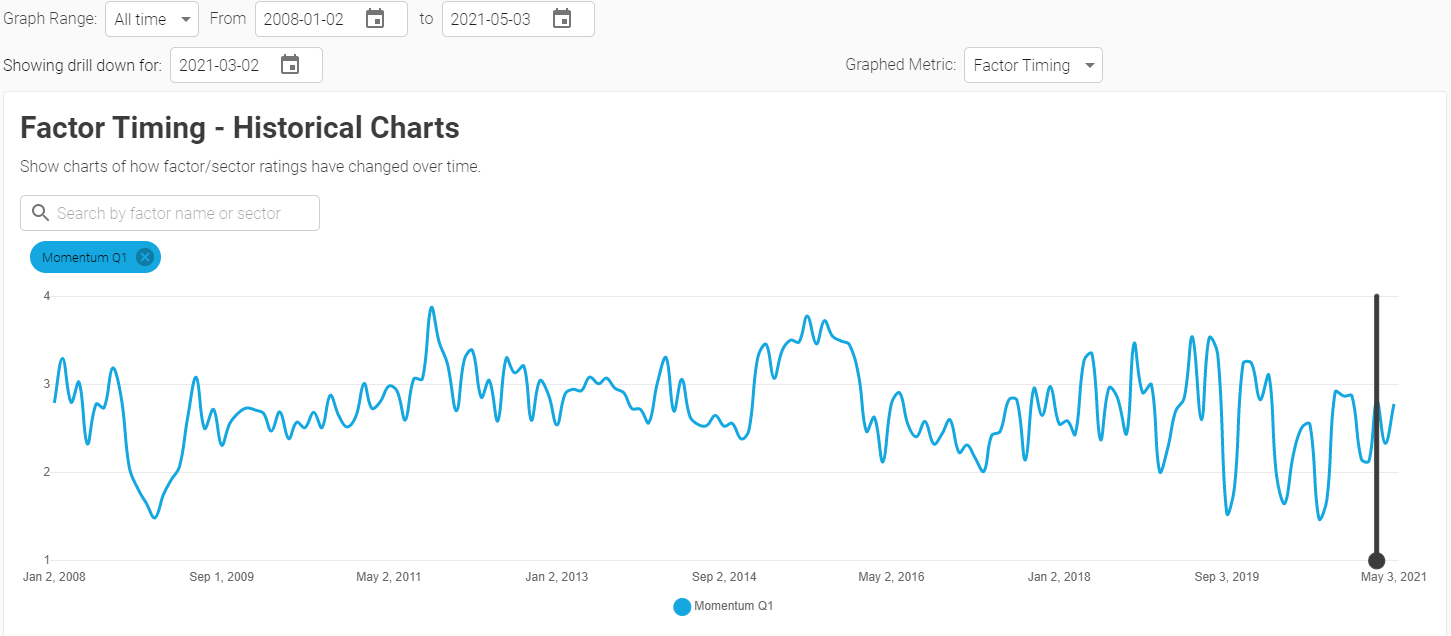

历史图表

该提示是将“图形指标(Graphic Metric)”下拉菜单中的顶面板视图更改为“ 因子时段(Factor Timing)”的快捷方式。 该图表显示了因子/行业历史评分。

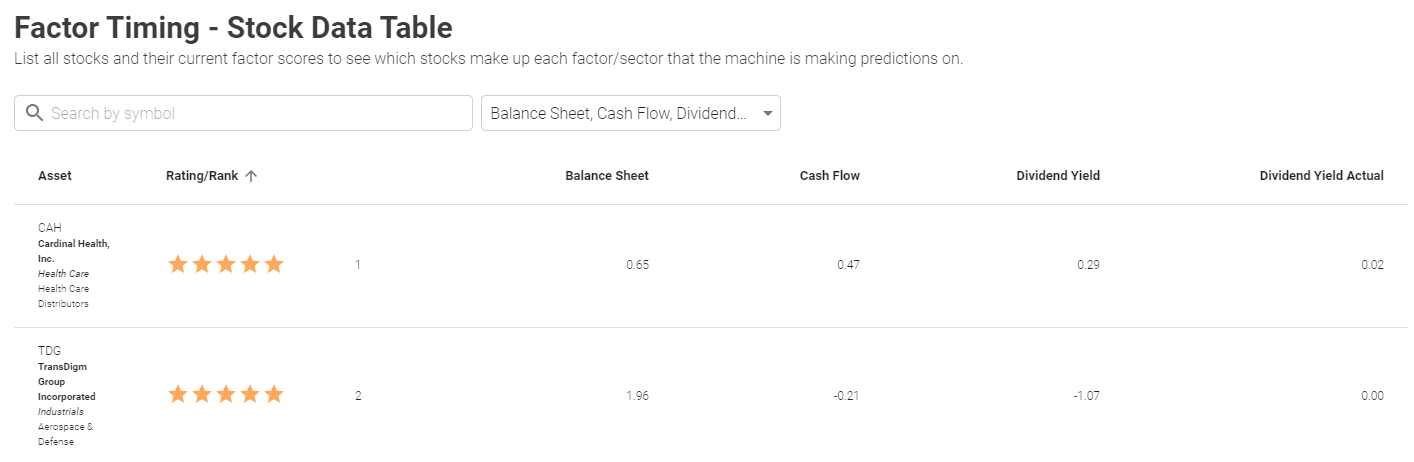

股票数据表

该表列出了所有股票及其当前要素得分,以查看哪些股票构成了机器要进行预测的因子/行业。

根据上面的截图显示,您可以按股票代码过滤并添加/删除预测中使用的尽可能多的因子,以识别与特定股票最相关的因子。